Computadores mais rápidos e poderosos significam que a negociação de ações pode acontecer em alta velocidade. Crédito:Shutterstock

A previsão financeira envolve prever o futuro financeiro de uma organização. Normalmente considera um histórico de preços, volumes de negociação ou outros indicadores, como demonstrações financeiras, taxas de juros e preços de commodities para prever o que é chamado de variável-alvo. A previsão precisa pode ajudar as empresas a planejar seus suprimentos para atender às demandas dos clientes, evitar perdas e assumir investimentos lucrativos.

Ao olhar para preditores e variáveis de destino juntos, eles são chamados de séries temporais, uma sequência de pontos de dados coletados ao longo do tempo. Esses dados podem ser coletados por empresas, mercados financeiros ou agências governamentais em uma base regular, variando diariamente, por mês, anualmente ou, mais frequentemente, em uma base de um minuto ou um décimo de segundo. A velocidade com que os dados são coletados é chamada de frequência de amostragem.

A análise de série temporal é semelhante à previsão do tempo - os dados históricos são calculados para compreender os mecanismos anteriores de um determinado fenômeno e para prever potencialmente seu comportamento futuro.

A análise de séries temporais é de enorme importância para os investidores, já que o sucesso financeiro depende da capacidade de prever os preços das ações com precisão.

Negociação em mercados financeiros

Quando os preços das ações são até certo grau previsíveis, os mercados financeiros são ineficientes no sentido de que o investimento de portfólio ativo é mais lucrativo do que o investimento passivo em índices do mercado de ações, como o S&P 500 Index. Contudo, a hipótese do mercado eficiente defende que todas as informações disponíveis já se refletem nos preços de mercado e, portanto, é impossível prever o futuro e vencer o mercado investindo ativamente.

No entanto, uma grande quantidade de evidências sugere que os mercados financeiros são frequentemente ineficientes e previsíveis.

As informações privadas sobre o futuro de uma empresa (que outros investidores podem não ter) podem ser usadas para melhorar as previsões. Mas ao contrário do filme Wall Street , nem todas as informações privadas são ilegais, porque pode surgir de ter uma tecnologia de previsão superior ou de negociação mais rápida.

Automatizando a negociação

Os avanços nas velocidades de processamento de computação e na tecnologia deram origem ao comércio de alta frequência, uma atividade de investimento ou negociação com durações medidas em frações de segundo. Conforme a tecnologia se torna mais disponível e acessível, a negociação algorítmica está substituindo a negociação de pregão por pessoas. Nos dias de hoje, 80 por cento das transações do mercado de ações são realizadas por máquinas.

Superioridade tecnológica

Embora algumas evidências sugiram que a negociação de alta frequência melhora a eficiência do mercado e a velocidade de quão rápido todos podem executar grandes ordens, é possível que os rápidos avanços na tecnologia beneficiem apenas aqueles que se tornam operadores de alta frequência.

Os negociantes de alta frequência usam sua superioridade tecnológica para tirar vantagem dos negociantes mais lentos, que não têm acesso à tecnologia necessária para negociar tão rapidamente quanto gostariam. Essa visão crítica sobre negociações de alta frequência é predominante no livro de 2014 do jornalista financeiro Michael Lewis Flash Boys:uma revolta em Wall Street .

As vantagens tecnológicas também são evidentes no mercado de câmbio. Em um caso notável de reação, Serviços de corretagem eletrônica (EBS), uma importante plataforma de negociação eletrônica de câmbio, foi forçado a limitar a influência de comerciantes de alta frequência (moeda).

Inicialmente, em março de 2011, A EBS decidiu aumentar a velocidade de negociação e adotar uma quinta casa decimal para as cotações da taxa de câmbio em sua plataforma. Na maioria dos casos, a taxa de câmbio é cotada com quatro casas decimais, por exemplo USD / CAD $ 1,3289. Citar taxas de câmbio com cinco casas decimais - por exemplo, USD / CAD 1,32891 - permite que elas mudem em valores menores, aumentando a frequência de amostragem e atraindo comerciantes de alta frequência.

Isso fez com que o volume médio diário de caixa na plataforma caísse 49 por cento de agosto de 2011 a agosto de 2012. Esse declínio na atividade de negociação foi provavelmente causado pela saída de traders e bancos que usavam tecnologia mais lenta. O declínio acelerado na participação de mercado da EBS resultou no cancelamento da apólice em setembro de 2012.

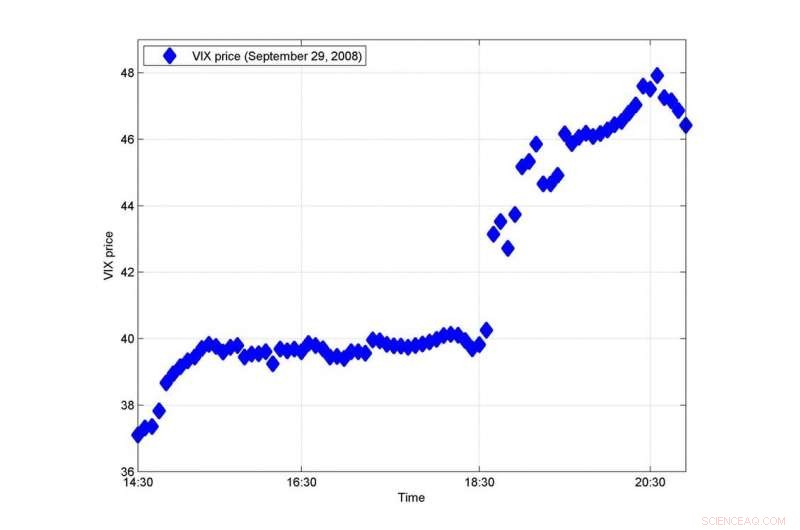

Ilustração para um salto no índice VIX por volta das 18:40 GMT, quando a Câmara dos Representantes dos EUA votou contra o resgate do Lehman Brothers em 29 de setembro, 2008 (intervalos de cinco minutos). Crédito:D. Erdemlioglu, Autor fornecido

Riscos de salto

Em nosso jornal, exploramos as interações entre grandes movimentos de preços chamados saltos. Os saltos podem acontecer quando há grandes discrepâncias repentinas entre a oferta e a demanda do mercado, e o preço precisa se ajustar rapidamente para recuperar o equilíbrio. Manter o equilíbrio ideal entre a demanda e a oferta em um mercado é crucial para a liquidez e a estabilidade de preços.

Encontramos evidências de que os saltos gerados por operadores de baixa frequência não têm influência sobre os operadores de alta frequência. De forma similar, quando nos concentramos em negociantes de alta frequência, revelamos que o risco de salto originado deles tem um impacto limitado sobre os comerciantes de baixa frequência.

Saltos perigosos

Também comparamos as duas direções de propagação do salto de volatilidade para o Chicago Board Options Exchange Volatility Index (VIX). O VIX é um índice que fornece expectativas de mercado teóricas de 30 dias com base no Índice S&P 500. Valores mais altos de VIX indicam o risco de que o mercado faça uma grande oscilação. Os saltos no VIX podem ser considerados extremamente perigosos para as posições de investimento dos participantes do mercado.

Em contraste com nossas descobertas anteriores, descobrimos que saltos extremos feitos por traders de baixa frequência podem ser muito perigosos para traders de alta frequência, mas os impactos dos negociantes de alta frequência sobre os negociantes de baixa frequência são limitados. Intuitivamente, os comerciantes de baixa frequência negociam com menos frequência e por períodos mais longos, e eles pedem grandes negociações que podem criar choques substanciais para os negociadores de alta frequência após a sua execução.

Essas descobertas contribuem para o debate em curso sobre o papel dos operadores de alta frequência nos mercados financeiros, que são frequentemente criticados por seu comportamento predatório. Contudo, mostramos que a atividade de negociação dos operadores de alta frequência em relação a movimentos extremos de preços não é prejudicial.

A implicação política de nosso trabalho é que os reguladores não devem ver exclusivamente os negociantes de alta frequência como desestabilizadores do mercado em suas tentativas de nivelar o campo de jogo para todos os investidores.

Este artigo foi republicado de The Conversation sob uma licença Creative Commons. Leia o artigo original.