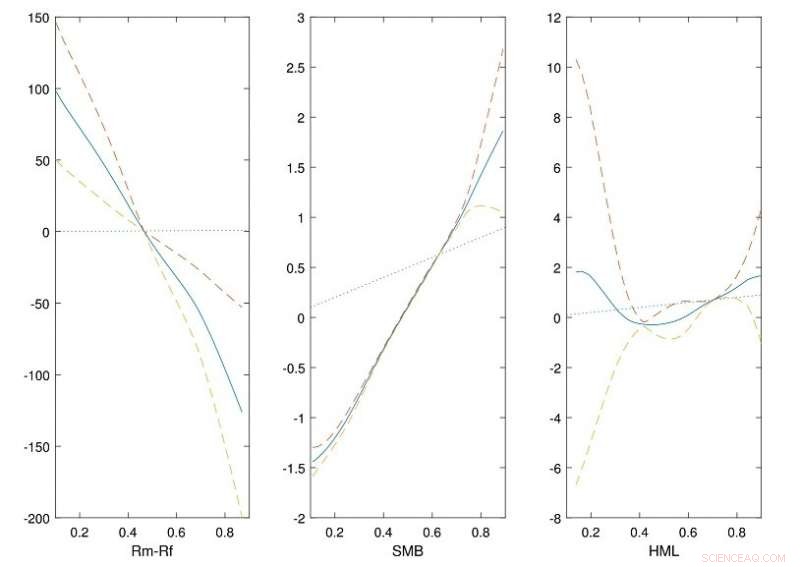

A figura mostra as funções de transformação estimadas (linhas sólidas) dos três fatores no modelo de três fatores Fama-French obtido a partir de dados históricos do mercado de ações dos Estados Unidos. As linhas tracejadas são os intervalos de confiança pontuais de 95% e as linhas pontilhadas são funções de identidade. Os gráficos mostram que os fatores (Rm-Rf, SMB e HML) são geralmente não lineares e podem ser melhor caracterizados pelo uso de funções não paramétricas. Crédito: Journal of Econometrics

Os cientistas de dados da NUS desenvolveram uma versão aprimorada do modelo de três fatores Fama-French para fornecer melhores estimativas dos retornos financeiros para análise de negócios.

O modelo de três fatores Fama-French é comumente usado na precificação de ativos e gerenciamento de portfólio para descrever os retornos dos ativos financeiros. O modelo usa basicamente três fatores para avaliar os retornos que podem ser obtidos no mercado de ações. Esses três fatores são comumente chamados de mercado (Rm-Rf), tamanho (SMB) e valor (HML). Rm-Rf é uma medida do risco de mercado, que é a diferença entre os retornos da carteira financeira e a taxa livre de risco. Os outros dois fatores, SMB e HML, medir os retornos excedentes históricos de pequenas empresas sobre grandes empresas e de ações de valor sobre ações de crescimento. Embora muitos outros modelos de fator tenham sido propostos na literatura, o modelo de três fatores Fama-French é amplamente utilizado por sua simplicidade computacional e desempenho de previsão confiável. Contudo, o modelo é linear com parametrização fixa, que pode ser restritivo.

Uma equipe de pesquisa liderada pelo Prof LI Jialiang do Departamento de Estatística e Probabilidade Aplicada, A NUS desenvolveu uma versão não paramétrica mais flexível do modelo de três fatores Fama-French para melhorar a previsão dos retornos de uma determinada carteira financeira. Em sua abordagem, os três fatores são descritos por funções não paramétricas suaves construídas usando dados históricos disponíveis. Isso fornece uma caracterização mais abrangente dos retornos de ativos em comparação com o modelo inicial, que usa funções lineares. A equipe de pesquisa forneceu a justificativa teórica para os métodos utilizados na nova abordagem neste trabalho. Eles também realizaram estudos de simulação usando dados históricos do mercado de ações dos Estados Unidos para validar as abordagens propostas. Usando seus métodos de estimativa, eles descobriram que as funções lineares podem não capturar totalmente os efeitos dos três fatores e podem ser melhor caracterizadas pelo uso de abordagens não paramétricas.

Prof Li disse, "Em nosso estudo usando dados financeiros históricos, a nova abordagem pode fornecer uma previsão mais precisa, no valor de mais de 35% de melhoria em termos de contabilização do retorno de um ativo. Além de analisar o retorno dos ativos, a versão aprimorada do modelo pode ser adaptada para fornecer melhores resultados numéricos para uma gama mais ampla de aplicações nos domínios de negócios e finanças. "