As maiores empresas pagam menos impostos, deixando a sociedade mais vulnerável à pandemia

p Vantagens gigantescas. Crédito:Bloomicon

p Vantagens gigantescas. Crédito:Bloomicon

p A pandemia de coronavírus está abalando os mercados financeiros, perturbando as cadeias de abastecimento e reduzindo drasticamente os gastos do consumidor. A crise está atingindo empresas como companhias aéreas e varejistas de rua de maneira particularmente forte, e está dizimando muitas pequenas empresas. Infelizmente, Isso está sendo devastador para milhões de trabalhadores precários e de baixa renda em todo o mundo. p Muitos governos - incluindo o Reino Unido e os EUA - anunciaram pacotes de estímulo fiscal, incluindo redução de impostos, para indivíduos e empresas. Essas medidas são bem-vindas, mas nossa nova pesquisa sugere que eles devem ser entendidos contra mudanças mais amplas no regime tributário, que tornam a sociedade menos capaz de suportar a pandemia.

p Como mostramos ao analisar as empresas americanas, essas mudanças reforçam a desigualdade não apenas entre grandes e pequenas empresas, mas também entre famílias de alta e baixa renda. O resultado é um tecido social desgastado por meio do qual o coronavírus pode se espalhar rapidamente.

p

O grande desconto

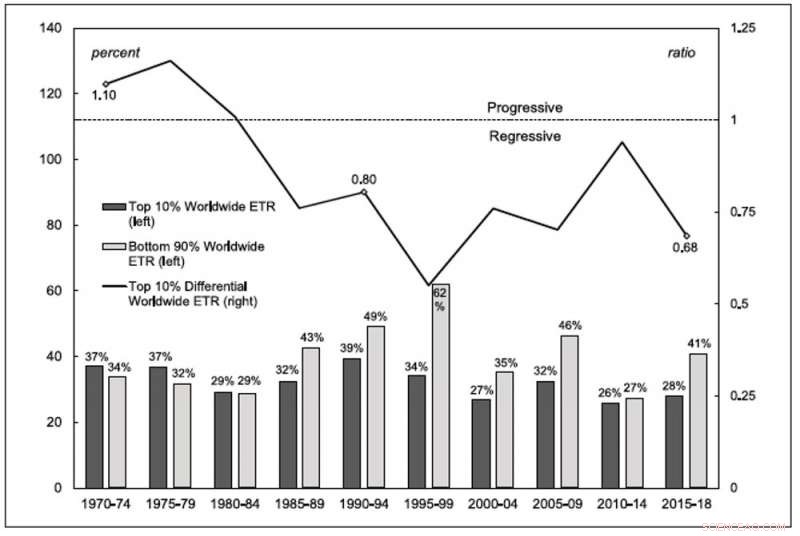

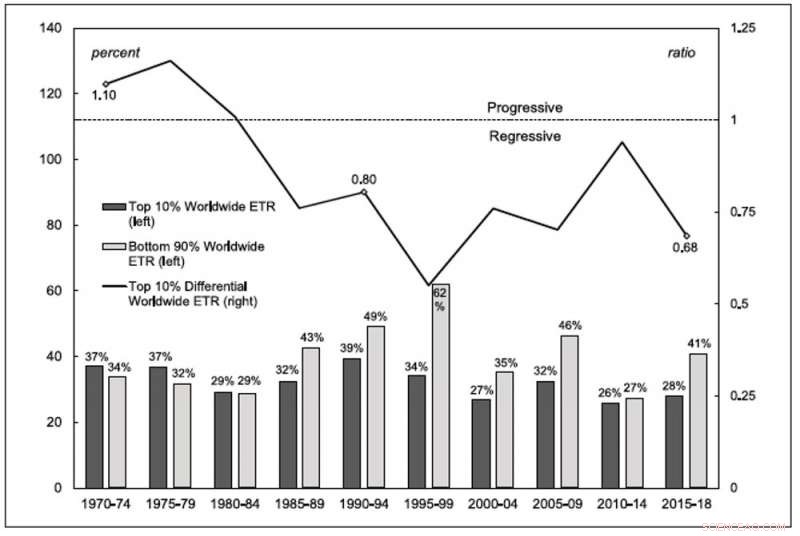

p O gráfico abaixo mapeia a taxa de imposto efetiva mundial - a taxa que é realmente paga, em oposição a qualquer taxa definida pelos governos - para empresas não financeiras americanas listadas no mercado de ações. As barras cinza escuro mostram a taxa média de impostos dos 10% principais das empresas classificadas por receita, enquanto as barras cinza claro mostram os 90% inferiores. A linha acima das barras mostra a proporção da taxa de imposto dos 10% superiores em relação aos 90% inferiores.

p

Taxas de imposto efetivas em todo o mundo

p Fonte:Compustat / Wharton Research Data Services. Crédito:Sandy Hager / Joseph Baines

p Fonte:Compustat / Wharton Research Data Services. Crédito:Sandy Hager / Joseph Baines

p

p Isso mostra que o sistema tributário mundial era progressivo na década de 1970, com as maiores corporações pagando taxas um pouco mais altas do que as menores. Em meados da década de 1980, o sistema tornou-se nitidamente regressivo e assim permaneceu desde então. Para 2015-18, empresas menores listadas estavam efetivamente pagando uma taxa de 41% sobre seus lucros, enquanto as corporações maiores pagam 28%.

p O que explica essa vantagem fiscal persistente para empresas maiores? Eles estão jogando com o sistema doméstico? Ou eles desfrutam de uma vantagem fiscal estrangeira porque têm os recursos para sonegar impostos e transferir lucros para jurisdições de baixa tributação? Para resolver essas questões, comparamos a alíquota do imposto sobre a renda interna com a alíquota sobre a renda externa.

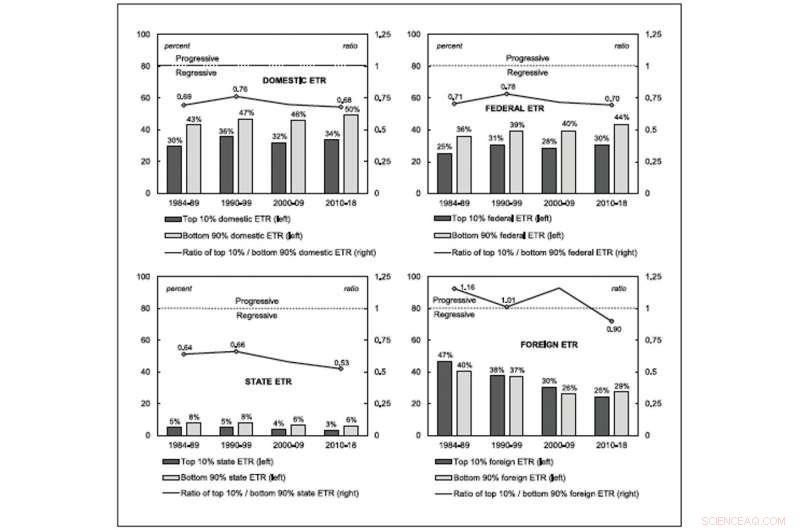

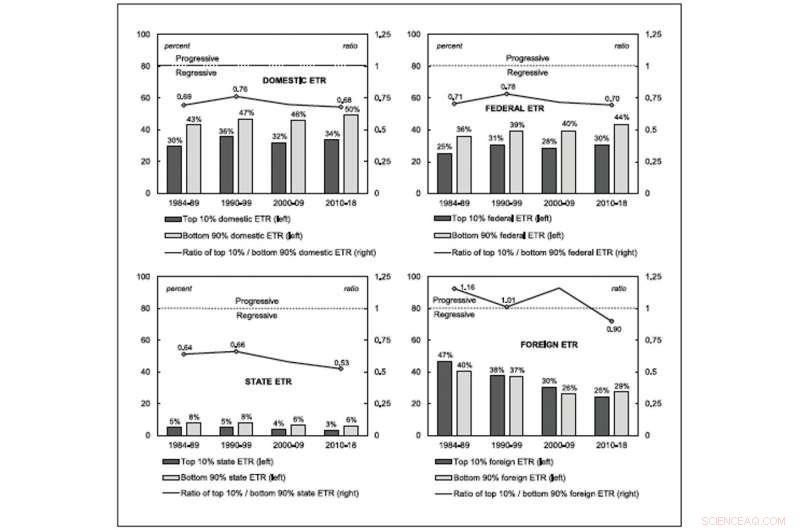

p Os gráficos abaixo mostram quanto as empresas americanas realmente pagam em impostos a diferentes autoridades. Mais uma vez, comparando as maiores empresas de 10% com o resto, o gráfico superior esquerdo concentra-se nos pagamentos de impostos nos EUA como um todo. O gráfico superior direito mostra os impostos federais dos EUA, enquanto o gráfico no canto inferior esquerdo mostra o total de impostos pagos aos estados norte-americanos. Esses três gráficos mostram que todo o sistema tributário doméstico, tanto federal quanto estadual, tem sido persistentemente tendencioso para grandes corporações desde meados da década de 1980.

p

Taxas fiscais efetivas por jurisdição

p Fonte:Compustat / Wharton Research Data Services. Crédito:Sandy Hager / Joseph Baines

p Fonte:Compustat / Wharton Research Data Services. Crédito:Sandy Hager / Joseph Baines

p

p Isso é diferente do que as empresas americanas pagam a outros países, conforme mostrado no gráfico denominado "estrangeiro" no canto inferior direito. Essa taxa caiu drasticamente para empresas maiores e menores, ajustando-se à sabedoria convencional de que a competição tributária se intensificou com a globalização. Até o final da década de 1990, Contudo, a estrutura tributária estrangeira nos EUA era progressiva, o que significa que as maiores corporações estavam pagando mais. Isso agora foi revertido, assim como aconteceu com os impostos domésticos várias décadas antes.

p

Concentração e desigualdade

p Por que devemos nos preocupar se as grandes empresas têm uma vantagem fiscal persistente? Um problema é que o sistema tributário incentiva as empresas a se concentrarem em entidades cada vez maiores. Nos últimos anos, tem havido preocupações crescentes sobre o domínio das grandes empresas nas economias avançadas, incluindo os EUA. Estudos mostram que, à medida que as grandes empresas assumem maior participação nas receitas, lucros e ativos, eles também cobram preços mais altos, pagar salários mais baixos, fornecer produtos e serviços de qualidade inferior, e reduzir a inovação e o investimento.

p A maior parte do debate político concentrou-se em governos revertendo a legislação antitruste para remediar essa concentração de negócios. Nossa pesquisa sugere que, no mínimo, o imposto corporativo deve fazer parte dessa conversa:o sistema tributário global recompensa as empresas por atingirem um tamanho que é realmente ruim para a sociedade. Isso pode incluir impedir nossa capacidade de mitigar a disseminação do coronavírus.

p Considere o setor farmacêutico notoriamente concentrado, que já estava sendo responsabilizada por um problema crescente de escassez de drogas bem antes da chegada da pandemia - em parte devido às decisões comerciais de descontinuar produtos antigos que não eram lucrativos o suficiente. Os lobistas das grandes empresas farmacêuticas também tiveram sucesso em bloquear as provisões de um novo projeto de lei de gastos emergenciais de coronavírus de US $ 8,3 bilhões (£ 6,7 bilhões) que enfrentaria preços injustos e, portanto, ameaçaria os direitos de propriedade intelectual das empresas sobre medicamentos essenciais.

p A vantagem fiscal das grandes empresas também ajuda a aumentar a desigualdade familiar. Os defensores costumam alegar que a economia de impostos permite que as empresas expandam a capacidade produtiva, emprego e salários, e, portanto, criar uma prosperidade generalizada. Yet our research shows that as the rate they effectively pay declines worldwide, large corporations scale back their capital expenditures.

p If large corporations aren't using their tax windfall to expand productive capacity, what are they doing with it? According to our findings, they are enriching their shareholders.

p Na década de 1970, large corporations allocated 30 cents toward dividend payments and stock buybacks for every dollar of capital expenditure. From 2010-18, the amount they spent on enriching their shareholders had jumped to 93 cents.

p This surge wouldn't be such a problem if share ownership was widely dispersed, but it's not. The top 1% of US households own, either directly or indirectly, 40% of all corporate shares, and the top 10% of households own 84%.

p So the corporate tax regime has fueled inequality, which is an important vector for the spread of the coronavirus. Many people on lower incomes are forced to make the wrenching choice between going into work and potentially contracting and spreading the coronavirus, or staying at home and failing to make ends meet.

p The government measures for individuals and small businesses are a welcome—but by no means sufficient—attempt at ameliorating problems that the regressive tax regime has helped to create. Let's also use this crisis as an opportunity to reform the tax system in ways that help tackle inequality and reduce corporate concentration. p Este artigo foi republicado de The Conversation sob uma licença Creative Commons. Leia o artigo original.